Die Regierung möchte keine Hilfsgelder in der Corona-Krise an Unternehmen zahlen, die Beteiligungen in Steuersümpfen besitzen und so Steuern vermeiden. Festzustellen, bei welchen Konzernen das der Fall ist, ist wesentlich komplizierter als gedacht. Es mangelt an einer einheitlichen Definition. Das Momentum Institut zeigt in einer Analyse, wie viele der ATX-Unternehmen Beteiligungen in Steueroasen besitzen.

Um Konzerne vom Corona-Hilfsfonds auszuschließen, welche aktive Steuervermeidung betreiben, wurden rechtliche Vorkehrungen getroffen, welche zumindest einer Art der gewinnverschiebenden Unternehmen einen Riegel vorschieben. Der Paragraph in der Fixkostenzuschussrichtlinie sieht einen Ausschluss für jene Unternehmen vor, welche in den letzten 3 Jahren vom Abzugsverbot von Zinsen und Lizenzgebühren betroffen waren. Dies stellt auf einen Paragraphen des Körperschaftssteuergesetzes ab, der als solches seit 2015 angewendet wird.

Wie weit verbreitet Gewinnverschiebung ist, zeigen Zahlen aus dem BMF zu einem Teil des Problems: Als das Abzugsverbot ab dem Veranlagungsjahr 2015 eingeführt wurde, waren über 250 Unternehmen mit einem Volumen von EUR 150 Mio. betroffen. Es ist davon auszugehen, dass die SteuerberaterInnen der Konzerne mittlerweile auf die noch erlaubten übrigen Praktiken umgestellt haben bzw. diese weiter oder sogar stärker als zuvor durchführen. Mit einem effektiven Unternehmenssteuersatz von unter 10% als Höchstsatz werden im Corona-Hilfsfonds (Fixkostenzuschuss) somit nur wenige Steueroasen ausgewählt, bei denen ein Teil der Steuertricks verunmöglicht wird.

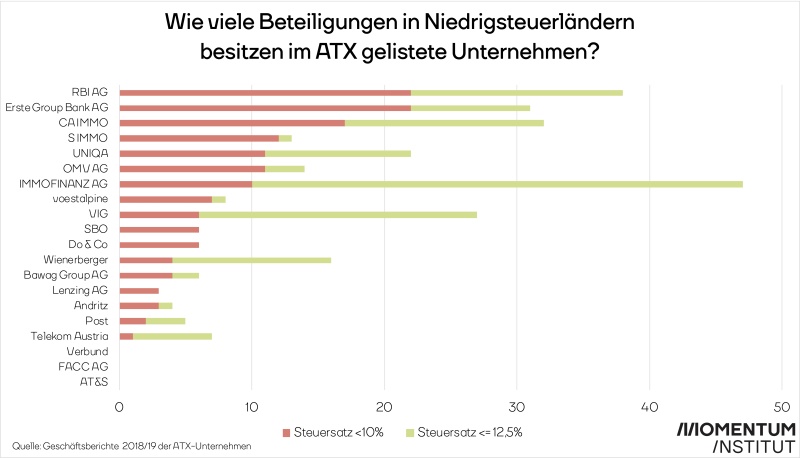

Das Momentum Institut hat aufgrund der Geschäftsberichte 2018/19 der 20 ATX-Unternehmen analysiert, wie viele Beteiligungen sich in Ländern mit niedrigen nominalen Steuersätzen befinden. 17 von 20 Unternehmen besitzen insgesamt 147 Töchter in Ländern mit einem nominalen Steuersatz von unter 10%. Bezieht man Länder mit einem Steuersatz bis inklusive 12,5% Steuersatz mit ein, verdoppelt sich die Anzahl der Beteiligungen in Niedrigsteuerländern beinahe. Die folgende Abbildung zeigt die Anzahl der vorschriftsmäßig berichteten Beteiligungen nach ATX-Unternehmen.

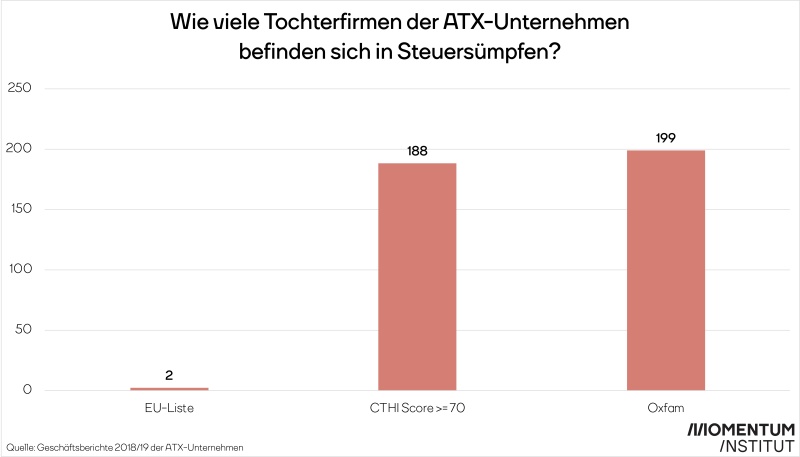

Zurzeit fehlt eine von der internationalen Staatengemeinschaft akzeptierte Liste von Steueroasen. Darum hat das Momentum Institut für die Auswertung der Geschäftsberichte der ATX-Unternehmen drei unterschiedliche Definitionen des Begriffs “Steueroase” verwendet. Einerseits existiert die Klassifizierung des Corporate Tax Haven Index (CTHI) der NGO Tax Justice Network. Daraus ergibt sich eine Liste aus 23 Ländern, wenn man einen „Haven Score“ von mindestens 70 Punkten für die Klassifikation als Steuersumpf voraussetzt. Andererseits hat auch Oxfam eine Liste von 39 Ländern veröffentlicht, die als Steueroasen eingestuft werden sollten. Im Gegensatz dazu verfügt die EU-Liste von „nicht-kooperativen Ländern und Gebieten“ lediglich über zwölf Einträge, welche dem „Tax Justice Network“ zufolge nur zehn Prozent aller Länder mit bedenklichen Steuergesetzen abdecken. Die Grafik zeigt: Während sich laut CTHI 188 und laut Oxfam 199 Tochterfirmen der ATX-Unternehmen in Steueroasen befinden, sind es laut der EU-Liste bloß zwei.

Um effektiv zu verhindern, dass staatliches Corona-Hilfsgeld an steuerverweigernde Unternehmen gezahlt wird, werden folgende Maßnahmen empfohlen:

Den Policy Brief zum Thema Steuervermeidung der ATX-Unternehmen gibt es als Download.